专业放心的天津配资 果然有机构巨额赎回了

前几天不是写了机构定制基金嘛,

发现一件有点狗血的事~

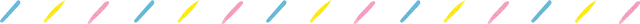

某只机构定制债基,只有2位持有人,基金公司拿了1000万份,某家机构拿了79.9亿份,合计80亿份。

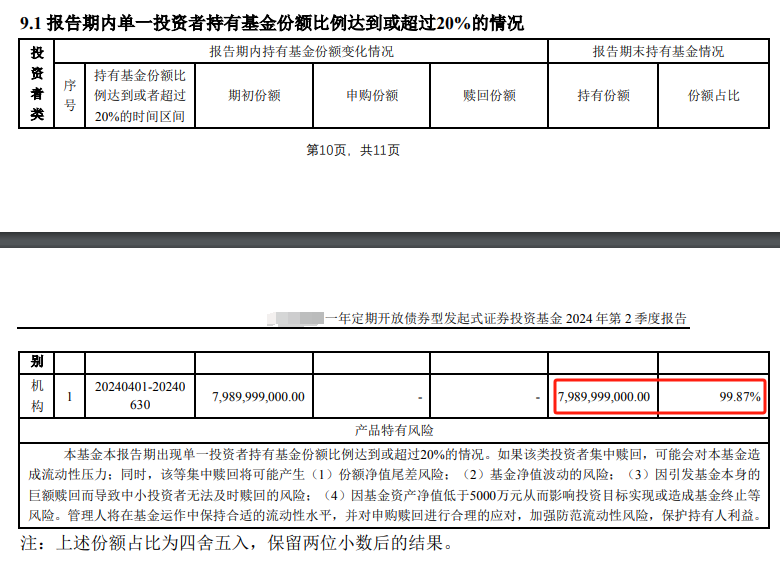

然后在7月8日这天,单天大涨4%。

不用猜,发生了大额赎回。

考虑到基金公司和机构持仓份额之悬殊,是谁在大额赎回也一目了然。

我们做个极端假设,机构的钱全走了,基金公司的钱还在里面,那基金公司赚多少呢?

按净值“1”计算,

1000万 * 4% = 400万

如果真是这样,这400万,本来是机构的利润,就会“合法”转移到基金公司手里。

碰到大额赎回,一般来说基金公司正确的做法是什么呢?

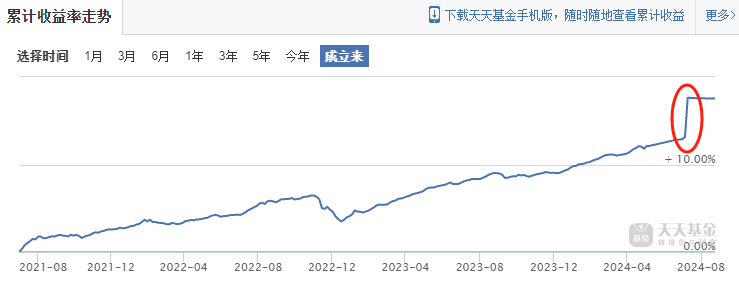

前几天广发基金示范了下,

旗下的某只债基被大额赎回,为了持有人利益不受影响,将净值精度从“小数点后4位”延长到了“小数点后8位”。

这才是正确的做法~

01

先解释清楚这件事,

为什么大额赎回会造成净值暴涨?

原理也很好理解,

基金净值 = 基金规模 / 基金份额

基金规模是确定的,看看基金账户有多少钱就可以了,精确到分。

基金份额也是确定的,精确到小数点后2位数。

然后有意思的点来了,

两个数相除,小数点后面的位数可能是无限的。比如, 1 / 3 = 0.333333333333.....

为了便于计算,基金净值一般保留到小数点后4位,第五位四舍五入。

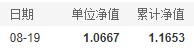

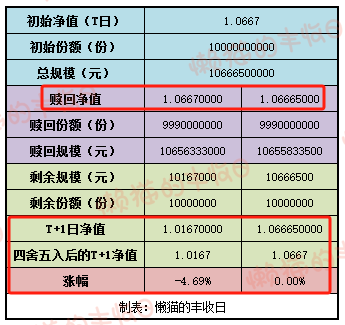

比如,1.06674999,四舍五入,保留4位小数后是“1.0667”。

1.06665000,四舍五入,保留4位小数后也是“1.0677”。

假设有这么一只基金,不做任何投资,基金账户里全是现金。

总规模是10667499900,份额是100亿份,基金的真实净值是“1.06674999”,保留小数点后4位,四舍五入后净值是“1.0667”。

按“1.06674999”的真实净值赎回99.9亿份,是赎回了10656832400元,基金资产还剩余10667499.9元。

剩余份额是0.1亿份,赎回后的真实净值是“1.06674999”,保留小数点后4位,四舍五入后净值还是“1.0667”,和初始净值没变化,很公平。

但如果按公布的净值“1.0667”赎回99.9亿份,那赎回了10656333000元,基金资产还剩余11166900元。

剩余份额是0.1亿份,保留小数点后4位,四舍五入,赎回后的净值变成“1.1167”。

1.1167 / 1.0667 -1 =4.69%

基金经理什么投资也没做,只是因为净值精度精度不够高,大额的赎回后,基金净值就单日暴涨4.69%。

留下的份额赚到了,但这钱其实是属于“大额赎回份额”的,相当于“大额赎回份额”补贴了“留下的份额”。

02

话说回来,

大额赎回一定会造成净值的单日暴涨吗?

不一定的。

刚才是四舍,现在五入。

基金假设变成了这样:

1)还是不做任何投资,基金账户里全是现金。

2)份额还是100亿份,但总规模变成了10666500000,基金的真实净值是“1.06665000”,四舍五入,保留4位小数点后,净值依然是“1.0667”。

按“1.06665000”的真实净值赎回,不会有啥变化,赎回后的真实净值依然是“1.06665000”,保留4位小数,四舍五入后是“1.0667”。

但如果按公布的“1.0667”赎回99.9亿份,赎回后基金的真实净值会变成“1.01670000”,保留4位小数,四舍五入后是“1.0167”。

1.0167 / 1.0667 - 1 = -4.69%

2024年3月推出的“沙盒”,是香港金管局推动香港稳定币生态系统可持续和负责任发展的举措之一。香港金管局透过“沙盒”让有意在香港发行稳定币的机构测试其运作计划,并就拟议监管要求作双向沟通,以制定切合目的和风险为本的监管制度。

也是什么都没做,只因为净值精度不够,大额赎回后,基金净值单日暴跌4.69%。

本质是“大额赎回份额”从基金账户里多拿钱了,“留下的份额”补贴了“大额赎回份额”。

03

1.06674999 ≈ 1.06665000 ≈ 1.0667

对于“1.06674999”来说,是四舍,把小数点第5位后的数字舍去了,数字虽小,但乘以几十、上百亿份基金份额也是一笔不少的钱。“大额赎回份额”从基金账户里少拿了这笔钱,被“留下的份额”赚到了,造成基金净值单日暴涨。

对于“1.06665000”来说,是五入,把小数点第5位的数字往前进了一位,“大额赎回份额”从基金账户里多拿钱了,“留下的份额”遭受损失,基金净值会在下一个交易日暴跌。

所以,

碰到大额赎回时,相对公平的做法是增加净值的精度,从“小数点后4位”增加至“后8位”。

不增加的话,基金净值可能暴跌,也可能暴涨,就看是“四舍”还是“五入”了,这也是参与机构定制债基的一个风险点。

04

最后,再说说机构定制基金。

值得买吗?

我筛了下,

这次标准更严格:

1)基金持有人户数不超过10户;

2)机构持有比例100%;

3)基金在2023年之前成立。

一共挑出了144只基金,

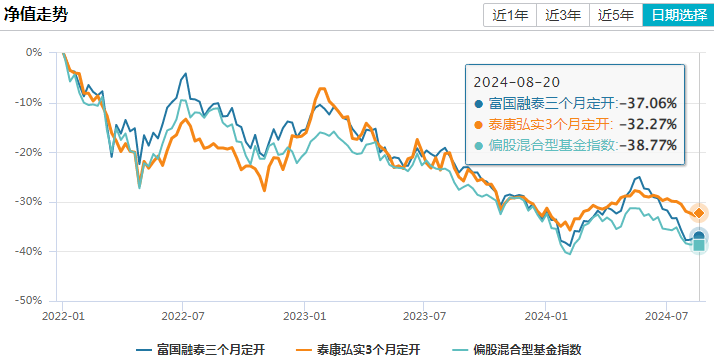

出乎意料,竟然还有2只主动权益基金——富国融泰三个月定开(孙彬)、泰康弘实3个月定开(桂跃强、陈怡、陆建巍)。

看净值走势,和偏股混合型基金指数基本一致。

主动股基,机构定制并没有太大优势。

债基方面,

131只长债基金和一级债基金,2023年以来平均涨了7.51%,收益中位数是7.23%。

作为对比,

2023年以来,长债基金指数平均涨了6.53%,一级债基金指数平均涨了5.46%。

定制债基,整体表现要高于债基平均水平。

为什么收益高呢?

两个原因,

可能是规则,定制债基以“定开债基”为主,带有一定的封闭期,可以上更高的杠杆,封闭期内基金经理也有更大的操作自主权。

也可能是基金经理水平高。

为了求得一个结果,我又去看了名字中带有“定开”的债基表现,

2023年以来,平均涨了6.73%,收益率中位数6.59%,略高于债基平均水平,但离定开债基的平均表现还有一定距离。

那就只能归因于基金经理水平高了。

这也很好理解,机构定制基金嘛,肯定要选水平还可以的基金经理管。

这也说明,看机构占比,在挑债基时是行得通的。

但机构定制债基,可能暴涨,也可能暴跌,尽量选同一基金经理管理,但“机构定制”可能性低的基金~